叮当健康再次冲刺港交所IPO

叮当健康再次冲刺港交所IPO,叮当健康原名叮当快药,成立于2014年9月,创始人为仁和集团董事局主席杨文龙。曾以“28分钟送药上门”的口号被大众熟知。叮当健康再次冲刺港交所IPO。

叮当健康再次冲刺港交所IPO1

港交所3月16日文件显示,中国提供实时数字医疗服务的先驱者及领导者叮当健康在港再次递交上市申请,中金公司和招银国际为联席保荐人。

据悉,自2014年成立起,叮当健康一直通过开创线上至线下解决方式为主导的实时药品到家零售及医疗咨询,促进中国医疗行业转型及升级。利用综合的线上及线下运营,公司向用户提供全套实时医疗健康到家产品及服务,如快药、在线诊疗及慢病与健康管理。

根据弗若斯特沙利文报告,按2020年收入计,叮当健康为在中国数字零售药房行业处于领先地位的服务提供商之一,在该行业中排名第三,市场份额为1.0%。同时,亦是中国即时到家数字药房行业最大的产品及服务提供商,市场份额达8.5%。

招股书数据显示,2019-2021年,叮当健康自线上直营渠道及线下渠道合共分别录得2640万笔、4050万笔及6030万笔销售订单,2019年至2021年的复合年增长率为约51.1%。同期,分别为用户提供合共220万次、440万次及680万次在线诊疗。

2019-2021三个年度,叮当健康分别取得收入约为人民币12.76亿元、22.29亿元、36.79亿元,毛利润约人民币4.70亿元、7.66亿元、11.62亿元,实现稳步增长。

叮当健康再次冲刺港交所IPO2

3月17日,叮当健康科技集团有限公司(简称叮当健康)再次向港交所递交招股书。

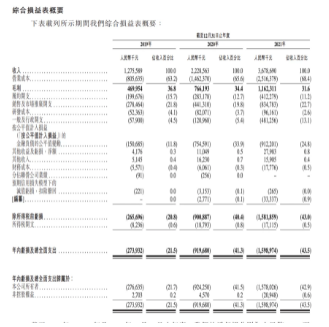

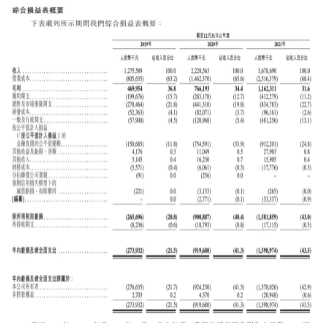

招股书显示,2019年、2020年及2021年,叮当健康的收入分别为12.76亿元、22.9亿元及人民币36.79亿元,净亏损分别为2.74亿元、9.19亿元以及15.99亿元。伴随着营收大幅增长的同时,净亏损也同步扩大。

对于亏损的原因,叮当健康称主要是由于大量营业成本、銷售及营销开支以及一般及行政开支所致。2021年,叮当健康研发费用为9616.1万元,占比仅为2.6%,而销售费用占比则达到22.7%为8.34亿元。相比之下,叮当健康在研发层面投入要少的多。

再看行业内其他巨头,京东健康仅在2021年上半年就达到了136.38亿元的营收,截至2021年9月30日的6个月,阿里健康营收达到了93.6亿元。彼时,叮当健康2021年全年才迈入30亿元大关。

叮当健康原名叮当快药,成立于2014年9月,创始人为仁和集团董事局主席杨文龙。作为一家数字健康医疗平台,曾以“28分钟送药上门”的口号被大众熟知。

值得注意的是,早在2021年6月22日京东健康就递表港交所。2021年12月,叮当健康上市材料显示已经“失效”。时隔九个月,叮当快药再次递表港交所。

叮当健康再次冲刺港交所IPO3

叮当健康科技集团有限公司(简称:“叮当健康”)向港交所再次递交招股书。此前,叮当健康曾与2021年6月22日提交了上市申请,但12月底,其上市申请“失效”,此次是叮当健康时隔9个月后再次递交招股书。

若叮当健康成功上市,其也将成为继阿里健康、平安健康(前身为平安好医生)、京东健康后,又一家数字大健康上市公司。

不过,叮当健康仍处于持续亏损状态,2019-2021年累计亏损27.93亿元。

控股股东为A股上市企业仁和药业实控人

叮当健康的创始人为杨文龙,持有50.5%的股权及投票权,杨文龙以及其子杨益斌、杨潇以及所控制的公司为叮当健康的控股股东。同时,杨文龙也是A股上市公司仁和药业的实际控制人。

仁和药业虽与叮当健康虽无直接持股关系,但外界将二者均视为是公司的关联方,从招股书的表述中也可以看到,仁和药业是叮当健康2018年到2021年的五大供应商之一。

此外,上市前,叮当健康共融资4轮,累计获得投资27.6亿元人民币,目前还剩余15.2亿元。招股书显示,TPG Captital、招银国际、软银、泰康人寿、海尔旗下的海盈基金等均是其股东。

毛利率逐年下滑,高于阿里、京东健康

招股书显示,叮当健康定位为互联网“医疗+医药”健康到家服务平台,提供即时药品零售及医生诊疗解决方案服务,主要包括快药、在线医生诊疗及慢病与健康管理。

叮当健康的线上平台。

从模式上看,叮当健康的业务与阿里健康和京东健康接近,三者均专注于数字零售药房市场,不过叮当健康聚焦实时数字药房,即宣扬的28分钟收到药品,而阿里健康和京东健康则是发展药品电子商务。

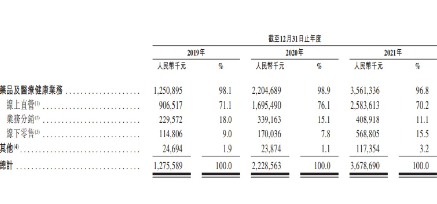

叮当健康2019年、2020年、2021年营收分别为12.76亿元、22.29亿元、36.79亿。从具体业务来看,包括线上直营、业务分销及线下零售在内的药品及医疗健康业务为其核心,三年来收入占比均超过96%。

其中,线上直营是公司最主要的销售渠道,2021年营收约占总收入的70.2%,线下零售则在逐年增长,2021年营收约5.7亿元,同比涨幅达235%。

由于叮当健康的营业成本主要由药品的购买成本和运费构成,其毛利率并不低,但呈现下滑趋势。2018-2021年,叮当健康的毛利率从41.1%下降至31.6%。

南都记者发现,毛利率下滑或许与出售的药品结构变化以及对消费者的补贴提升有关。一方面,毛利率低的处方药收入占比提升,另一方面,其招股书显示,2019-2021这三年来,向用户提供的补贴金额从2.08亿元增至7.22亿元,三年累计达13.42亿元。

不过即使下滑,2020年叮当健康的毛利率分别较阿里健康和京东健康高出11.1%和9.0%。

3年连续亏损近28亿,履约、销售费用高企

无论是线上直营还是线下零售,药品均分发自公司自建的`前置式仓库,公司称之为“智慧药房网络”。截至2021年底,叮当健康旗下的智慧药房扩张至348家。业内人士表示,这种重资产布局成本高昂,且需要较长培育周期。

招股书显示,旗下智慧药房层面的平均营业利润率仅在2018年以及之前为正,2019年后开设的智慧药房平均利润率均为负。

从财务数据上看,叮当健康2019年、2020年、2021年年内亏损分别为2.74亿元、9.2亿元、15.99亿元,经调整净亏损分别为1.23亿元、1.49亿元、3.29亿元。

而造成亏损不断扩大的原因,除了重资产模式外,与销售推广费用的高企关系密切。数据显示,三年来,该公司的销售费用由2.78亿增至8.35亿元,其中,推广及广告开支从6896万上升至2.67亿元。

业内人士表示,相比背靠阿里、京东的两竞品,流量上有天然劣势的叮当健康,若要保持C端竞争力,除了线下药店,烧钱营销也是必须。

据披露,阿里健康和京东健康最近一个财年各自的年活跃用户分别为2.8亿名和8980万名。而截至2021年底,叮当健康自有平台上的注册用户为3300万名,月活跃用户为210万,平均月付费用户数为100万。

值得注意的是,用户获客成本也在攀升。2021年,自营线上平台线上直销平均用户获取成本为18.2元,同比增长近2倍,与2019年相比也增长76%。

【叮当健康再次冲刺港交所IPO】相关文章:

子不语再次递表港交所03-11

跨境电商子不语再冲港交所IPO03-11

英特尔Mobileye再次提交IPO申请03-08

金山云宣布计划探索在港IPO03-16

蔚来正式登陆港交所,首日早盘小幅上涨03-10

路斯股份今日在北交所上市03-11

传辉瑞向纽交所递交退市申请03-10

上海数交所全球招聘进军“元宇宙”03-15

伦交所宣布暂停镍交易,取消8日所有交易03-09

伦交所或于3月11日后重启镍交易03-09