蔚来将于新交所再次上市,现金储备达526.5亿

蔚来将于新交所再次上市,现金储备达526.5亿,本次新加坡上市,蔚来汽车将采用介绍上市的方式,和早前在港交所一致,不涉及新股发行及资金募集。蔚来将于新交所再次上市,现金储备达526.5亿。

蔚来将于新交所再次上市,现金储备达526.5亿1

5月13日晚间,蔚来公布新加坡交易所第二次上市补充文件,并披露公司最新财务信息。

截至2022年2月28日,蔚来拥有现金及现金等价物、受限制现金及短期投资合计526.5亿元。

根据5月11日公告,蔚来将于5月20日正式登陆新加坡交易所挂牌交易。

行业人士分析,可用资金充足与近年来蔚来持续构建健康的现金流和丰富多元的融资渠道密不可分。

11日,蔚来发布公告称将于5月20日正式登陆新加坡交易所挂牌交易。蔚来届时将成为首家在三地上市的智能电动汽车企业。

2018年9月12日,蔚来在纳斯达克上市,成为继特斯拉之后第二家在美国上市的纯电动汽车公司;2022年3月10日,蔚来又通过介绍方式在香港交易所完成上市,正式开始挂牌交易。

介绍上市是已发行证券申请上市的一种方式,不同于IPO上市,企业不需要在上市时再发行新股或出售现有股东所持股份,不涉及融资。早年间建发物业、海尔智家等企业亦采用介绍上市的方法登陆港股。

同样是介绍上市的方式,蔚来又将目光放在了新交所。蔚来为何要三地上市?笔者认为这其中的原因颇为复杂。

首先是新加坡在国际金融界优秀的地位。新加坡是全球最重要的国际金融中心之一,据全球金融中心指数(GFCI)2021年9月第30期公布的数据,纽约在GFCI指数中位居榜首,伦敦位居第二,中国香港和新加坡位居第三、第四名。

其次,是蔚来在美国资本市场的失利。正如上文所说,蔚来的美股市值持续下滑,目前已经“腰斩”,而且就在5月4日,美国证券交易委员会(SEC)将88家中概股列入“预摘牌名单”,其中就包括蔚来汽车。

在此情境下,蔚来同时在美国、香港、新加坡上市,不仅可以拓宽融资平台,与亚洲投资者建立更深入的联系,打造品牌资产;更重要的是可以平摊风险,缓释因地缘政治而导致的投资风险。

并且境外上市也受到政策支持。今年3月16日,国务院金融稳定发展委员会召开专题会议,提出中国政府继续支持各类企业到境外上市。除了蔚来汽车将赴新交所外,新能源汽车相关企业国轩高科也于5月5日宣布将在瑞士交易所上市。

蔚来将于新交所再次上市,现金储备达526.5亿2

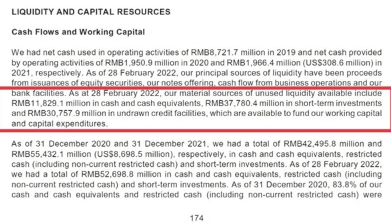

5月13日晚间,蔚来汽车公布新加坡交易所第二次上市补充文件,并披露公司最新财务信息。截至2022年2月28日,蔚来汽车拥有现金及现金等价物、受限制现金及短期投资合计526.5亿元。据悉,蔚来汽车可调用的流动资金来源包括现金及现金等价物118.291亿元、短期投资377.804亿元,及未提取的信贷额度307.579亿元,合计803.674亿元。

5月11日,蔚来汽车发布公告称,将于5月20日正式登陆新加坡交易所挂牌交易。届时,蔚来将成为首家在三地上市的`智能电动汽车企业。

本次新加坡上市,蔚来汽车将采用介绍上市的方式,和早前在港交所一致,不涉及新股发行及资金募集。蔚来汽车在新交所上市的A类股可与其在纽交所上市的美国存托股份实现完全转换。

汽车行业分析师张翔认为,赴新加坡上市将拓宽蔚来海外融资渠道,并且在被列入“预摘牌名单”后,新增上市渠道会对冲仅依靠美国资本市场获取融资的潜在风险。

除了在3个月内接连登陆港交所、新交所外,蔚来汽车在产品、市场层面亦动作频频。

截至 2022 年 4 月底,蔚来已累计交付 197912 台智能电动汽车。蔚来汽车方面表示,ET7、ET5及ES7三款计划于今年交付的车型项目亦处于有序推进中。

ET7已于3月28日开启交付,ET5按计划将于三季度交付。定位中大型五座 SUV的SE7也迎来了最新进展,5月13日,蔚来ES7正式登录工信部第 356 批申报目录中。据悉,蔚来ES7对标保时捷卡宴和宝马国产X5。

富途证券的一份研报显示,蔚来产品线较为单一,新品上市意义较大。目前,蔚来的产品线主要集中于高端SUV。ET7和ET5与当前蔚来SUV产品形成错位,产品受众有一定差异。此外,蔚来披露ET7目前在手订单数量比传闻的1.5万辆多,对标竞品1.2-1.5万辆月销量,预计ET7上市将会明显提升蔚来销量。

定位于大众市场的蔚来新品牌也于近日迎来实质性进展。5月10日,蔚来新品牌生产基地落户合肥,计划2024年建成投产,该新品牌将与特斯拉、大众等展开市场竞争。

服务及销售网络布局方面,截至5月10日,蔚来在全国范围内布局换电站918座,超充站791座,超充桩4348根。目的地充电站693座,充电桩3976根,接入第三方充电桩总量超49万根。在积极拓宽服务网络的同时,蔚来也加速销售网络的布局。目前,蔚来全球布局销售门店384家。

在研发层面,蔚来汽车表示,2022年将坚持全栈自研,对底层技术、长期技术加大投入,预计全年研发投入同比增长1倍,年底研发人员增至9000人。2021年,该公司全年研发支出同比大增84.58%,达45.92亿元。

有分析指出,目前国内汽车产业链受到疫情、物流、缺芯等较大的影响,汽车产销较为低迷。蔚来选择此时公布现金储备情况,有助于提升市场信心。截至今日收盘,蔚来汽车港股上涨5.65%,报收106.60港元。

蔚来将于新交所再次上市,现金储备达526.5亿3

北京时间5月13日,蔚来公布新加坡交易所第二次上市补充文件,并披露公司最新财务信息。截至2022年2月28日,蔚来拥有现金及现金等价物、受限制现金及短期投资合计526.5亿元。

截至2月28日,蔚来可调用的流动资金来源包括现金及现金等价物118.291亿元、短期投资377.804亿元,及未提取的信贷额度307.579亿元,合计803.674亿元。

行业人士分析,可用资金充足与近年来蔚来持续构建健康的现金流和丰富多元的融资渠道密不可分。今年3月10日,蔚来通过介绍形式成功在港交所二次上市,正式挂牌交易,同时计划在新交所二次上市。

2个月后,5月6日,蔚来发布公告称已从新加坡交易所取得主板二次上市的附条件上市资格函。11日,蔚来公告将于5月20日正式登陆新加坡交易所挂牌交易。届时,蔚来将成为首家在三地上市的智能电动汽车企业。据悉,此次上市,蔚来将采用介绍上市的方式,不涉及新股发行及资金募集。蔚来在新交所上市的A类股可与其在纽交所上市的美国存托股份实现完全转换。

今年以来,蔚来不仅在资本市场上动作频频,在产品、市场拓展等方面也在全面加速。

披露数据显示,2021年,蔚来交付新车91429辆汽车,全年经营亏损为44.963亿元(7.056亿美元),较上一年度下降2.4%。据此测算,蔚来平均卖一辆车,产生的经营亏损就接近5万元。

扣除股权激励费用之后,蔚来的亏损额同样不小。2021年,该公司经调整经营亏损(非公认会计准则)为34.862亿元(5.471亿美元),同比下降21.1%;全年净亏损则为40.169亿元(6.303亿美元),同比下降24.3%。扣除股权激励费用的经调整净亏损(非公认会计准则) 则为为30.068亿元(4.718亿美元),较上一年度下降41.2%。

除了亏损,蔚来还面临着成本上升、销量增速放缓的双重压力。蔚来称,该公司许多现有及潜在竞争对手(特别是国际竞争对手),拥有更多财务、技术、制造、营销及其他资源。鉴于对替代燃料汽车的需求增加和监管部门的推动,以及全球汽车行业的全球化和整合不断深入,预计未来行业竞争将会加剧。

汽车行业分析师认为,蔚来在资本、产品、市场等方面全方位的加速将进一步带动智能电动汽车行业的发展。

【蔚来将于新交所再次上市,现金储备达526.5亿】相关文章:

蔚来“预摘牌”后拟在新交所附条件上市05-06

蔚来宣布将在新加坡证交所二次上市05-06

蔚来ET7车型将于23日开启涨价05-13

蔚来汽车将赴新加坡IPO,或将在三地上市05-06

蔚来官宣ET7车型售价将上涨1万05-13

蔚来ET7车型宣布将上涨1万元05-13

大众蔚领保养周期05-12

贝壳找房将上市港交所,11日开始买卖05-05